Warning: Undefined variable $kanren in /home/kazdon/kazdon.jp/public_html/wp-content/themes/swell_child/functions.php on line 587

Warning: Undefined variable $kanren in /home/kazdon/kazdon.jp/public_html/wp-content/themes/swell_child/functions.php on line 587

「物販って法人化する必要があるの?」

「法人化するタイミングっていつ?」

「そもそも法人化ってどうやってすればいいの?」

せどりで利益が上がると法人化した方が良いのか気になりますよね。

物販の法人化は、売上や税金、社会的信用などから総合的な判断が必要です。

法人化は個人事業主と違い、廃業にかかる手間やリスクが大きくなります。予期せぬリスクに合わないように、しっかり学んでいきましょう!

この記事では、2020年8月に個人事業主から物販で法人化した私が

- 物販で法人化を検討をするべきタイミング

- 押さえておきたいポイント

- 法人化のメリット・デメリット

を紹介します。ぜひ最後までお読みください。

物販で法人化しようと考えている人は要チェックです!

![]() いとう社長

いとう社長

【結論】物販の法人化は売上・所得で判断しよう

結論、物販の法人化は売上と所得で判断するべきです。なぜなら、法人の税金は売上・所得金額で大きく変わり、場合によっては個人事業主の方が税負担が小さくなる場合があるためです。

まずは、物販の法人化で意識するべきポイントを紹介します。

- 所得が年間900万円以上の場合

- 売上が年間1000万円以上の場合

法人化の判断ポイント1:所得が年間900万円以上の場合

個人事業主で所得が年間900万円を超えた場合は、法人化を検討しましょう。所得に対して支払う税金には、個人事業主が支払う「所得税」と法人が支払う「法人税」の2種類あります。

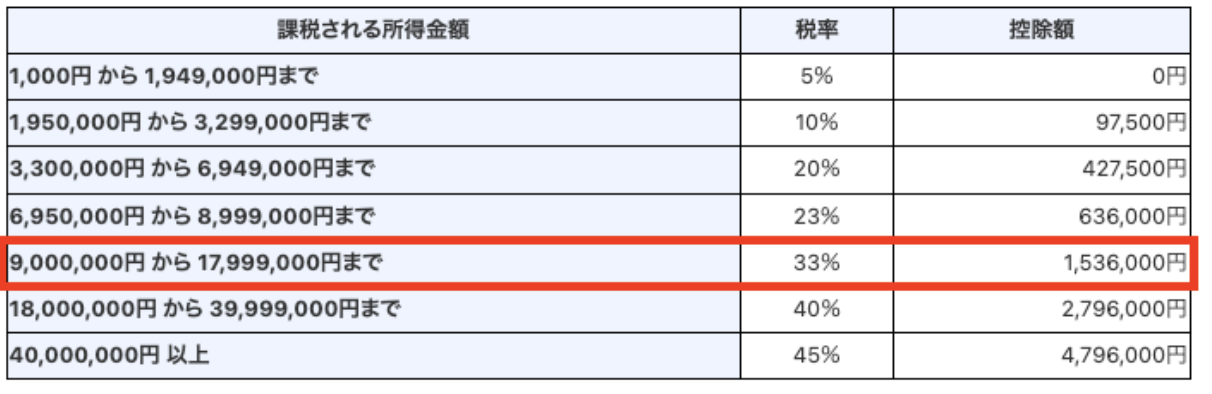

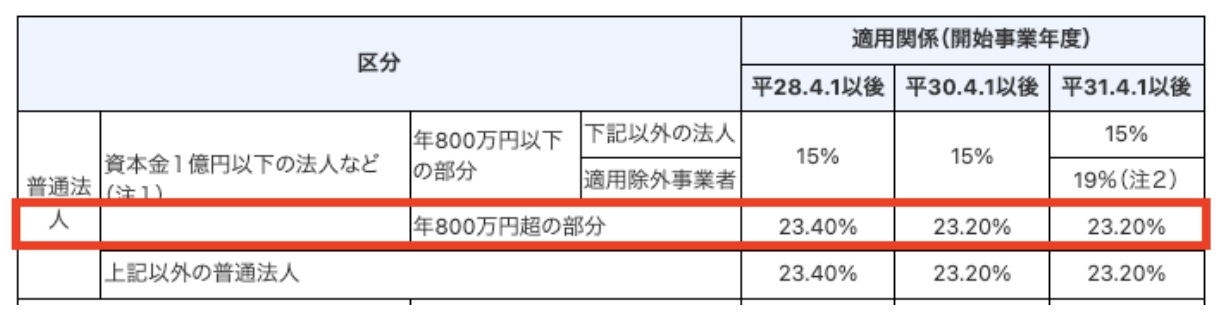

所得税は累進課税制度で税金が計算されるので、表のように所得が増えるごとに納税額が大きくなります。しかし、法人税は所得が大きくなったとしても税率は一定です。所得900万円を超えた際の個人所得税率は33%、法人税率は23.2%となり、個人事業主の税負担が大きくなります。

▼個人所得税率

出典:国税庁

▼法人税率

出典:国税庁

個人の最大税率は45%となっており、稼いだ金額の約半分が税金の支払いに消えてしまいます。物販事業が大きくなり、所得が900万円を超えた際には法人化を視野に入れておきましょう。

法人化の判断ポイント2:売上が年間1000万円以上の場合

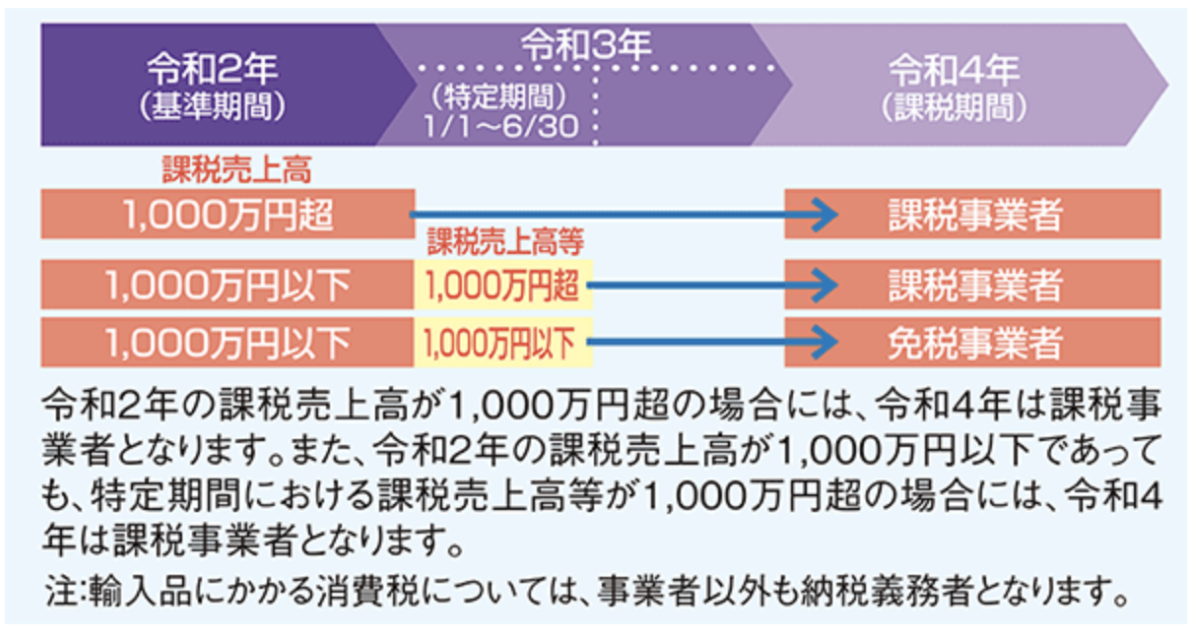

年間売上が1000万円を超えた事業者は個人・法人に関わらず、消費税の納税が必要な「課税事業者」になります。

ただし、年間売上が1000万円を超えた年に課税されるわけではなく、図のように翌々年から課税が開始されます。つまり、2021年に売上1100万円だった場合は、2023年に課税事業者になるということです。

出典:国税庁

消費税は2年前の売上をベースに支払い対象か判断をしています。しかし、新しく設立された法人は2年間の売上データがないため、課税対象となりません。なので、年間1000万円以上を売り上げた個人事業主が法人化した場合は、実質2年間も消費税を支払わなくてよくなります。

消費税の支払いがなくなると、消費税率の10%が手元に残ります。「2年間と売上1000万円」をキーワードに法人化のタイミングを検討しましょう。

物販で法人化するメリット

物販で法人化には、3つのメリットがあります。

- 節税になる

- 社会的信用が得られる

- 厚生年金・健康保険に加入できる

法人化メリット1:節税になる

法人化の判断ポイントで解説した通り、法人化の魅力には「節税」があります。

法人の場合、自身への給与は利益から差し引かれます。法人化した場合、事業主は給与所得者となるため、給与から会社員の経費である「給与所得控除」を差し引くことができます。つまり、法人税も安くなり、事業主が受け取った給与への税金も安くなるのです。

他にも赤字を10年間繰り越せたり、退職金を支給できたりなど、さまざまなメリットがあります。事業における節税は支出が大きく減ることになるので、しっかり検討しましょう。

法人化メリット2:社会的信用が得られる

個人事業主の社会的信用は低く、自分が住むための賃貸住宅を借りることすらできないこともあります。そんな個人事業主の信用の低さはもちろん事業にも影響します。事業用融資が通らない場合があることはもちろん、法人のみとしか取引をしない会社もあるため、事業を大きくしていくことができなくなってしまいます。

法人化すれば、そんな状況を避けることができます。法人化するためには、登記や定款作成など多くの時間と労力が掛かりますが、取引相手に「それだけ本気で事業をしている」という姿勢を見せることができるからです。

必ずしも法人化すれば契約が取れるとはいえませんが、個人事業主より取りやすくなることは確実です。新規取引先の開拓や事業拡大を狙っている人は法人化を検討しましょう。

法人化メリット3:厚生年金・健康保険に加入できる

個人事業主の場合、国民年金と国民健康保険に加入することとなりますが、法人化すると厚生年金と健康保険に加入できます。これらの保険に加入すると傷病手当や年金額増加など、手厚い社会保険が受けられます。

また、家族を扶養に入れると保険料の支払いが免除されるケースもあるため、家計にも良い影響があります。社会保険に不安を感じている人は、事業を伸ばして法人化を目指しましょう。

物販で法人化する際の注意点とデメリット

物販の法人化では、次の注意点とデメリットがあります。

- 名義変更は忘れずに行う

- 在庫・備品の引き継ぎに税金がかかることがある

- 固定費が増加する

名義変更は忘れずに行う

よくある誤解に「自分=法人」とありますが、法人は「法律で人と認められたもの」であり、事業主とは別人格です。なので、事務所や支払い契約を法人で使用する場合は名義変更が必要です。

名義変更を行わなかった場合は、法人が使用した経費と認められず、税務調査で見つかるとペナルティ対象として多額の納税が必要となるケースがあります。また、個人で使用しているものを誤って経費にした場合もペナルティ対象です。名義変更をする際には、税理士などの専門家に相談することをおすすめします。

在庫・備品の引き継ぎに税金がかかることがある

物販で法人化する際には、在庫と備品の引き継ぎが必要です。この引き継ぎは、個人から法人へ譲っているとみなされるので、税金がかかる場合があります。また、正確な金額を計算することなく、引き継ぎを行うと過少申告としてペナルティを受けることとなります。

物販の確定申告で棚卸しを行っているせどらーであれば、苦労することなく計算ができると思いますが、事前準備をしてなければ非常に時間が掛かります。そんな人はプライスターがおすすめです。プライスターでは、出品価格と在庫価格をエクセルデータでダウンロードできます。

在庫管理やリサーチに困っている方にもおすすめのサービスです!プライスターを解説した記事がありますので、ぜひご覧ください!

内部リンク:

固定費が増加する

法人では、運営していくための固定費が増加します。

法人の税金計算は個人事業と比べて難しく、自身で計算・申告することがほぼ不可能です。したがって、税理士への依頼と報酬の支払いが必要となります。また、法人は赤字状態であっても住民税を負担する必要があり、法人の規模によって金額が大きくなります。

物販の法人化では、節税メリットに目が向きがちですが、固定費にも目を向けて検討を行いましょう。税理士に依頼するタイミングを解説した記事がありますので、ぜひご覧ください!

物販を法人化するタイミングは売上・所得から判断しよう!

物販は仕入れがあるため、他の個人事業より売上が多くなる傾向にあります。そのため「早く法人化して節税しよう」と思われがちですが、メリットだけではなく、デメリットにも目を向けることが大切です。

「こんなはずじゃなかった…」と後悔することがないように、法人化のメリットとデメリットを押さえて検討しましょう。

私のLINE公式では、せどりに関する情報はもちろん税理士や節税に関する情報も配信しています。無料で登録できるので、ぜひチェックしてみてください!

もう…店舗せどりやめませんか?

自宅に利益商品が届くので、あとは売るだけ!

「いとう社長卸サービス」を使えばわざわざ店舗に仕入れに行く必要はありません。

詳細は以下のLINE登録すると案内が流れます!

いとう社長卸の詳細はこちらから

↓↓↓

コメント