Warning: Undefined variable $kanren in /home/kazdon/kazdon.jp/public_html/wp-content/themes/swell_child/functions.php on line 587

- せどりにインボイス制度って関係あるの?

- インボイス制度で儲からなくなる……

- インボイス制度が始まる前に何をすればいいか知りたい

2023年10月1日から導入されるインボイス制度に、こんな不安を抱えてませんか?

結論、インボイス制度がせどらーに関係するかは「仕入れ先」によります!しかし、年間売上や販売先によって変わることもあります。

2023年10月の制度導入時に慌てないようにインボイス制度のポイントを押さえておきましょう。

この記事では、

- インボイス制度のせどりへの影響

- 押さえておきたいポイント

- 制度適用されるまでにするべき対策

を紹介します。ぜひ最後までお読みください。

インボイス制度に不安を感じている方は要チェックです!

![]() いとう社長

いとう社長

【結論】せどりにインボイス(適格請求書)が必要なのかは「仕入れ先」による

2023年10月に導入されるインボイス制度に、せどらーが対応する必要があるかは「仕入れ先」によって変わります。

なかにはインボイス制度に対応した事業者にしか商品を卸さないというケースが起こりえます。

なぜそんなことになるのか、まずはインボイス制度の仕組みから理解していきましょう。

インボイス制度とは

インボイス制度は、「正確な消費税額を把握するため」に導入されます。簡単にいうと、消費税の徴収もれがないようにするための制度です。

「正確な消費税額」を把握するために発行される書類を「インボイス(適格請求書)」と呼び、売り手(仕入れ先)が買い手(せどらー)に渡します。

このインボイス(適格請求書)の流れを簡単に解説していきます。

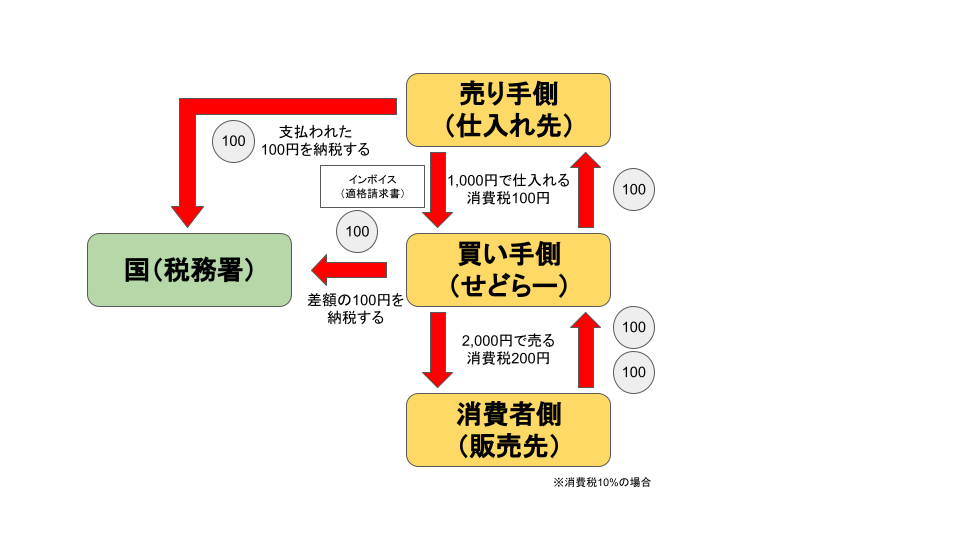

消費税とインボイス(適格請求書)の流れ

インボイス制度を理解するためには、消費税の流れを理解しなければなりません。

消費税は図1のように消費者(販売先)から買い手(せどらー)に渡り、売り手(仕入れ先)に支払った金額を差し引いて納税する形になっています。

▼図1 消費税の流れ

2023年10月のインボイス制度の導入後の取引では、図1の流れにインボイス(適格請求書)が売り手から買い手に代金と一緒に渡されます。

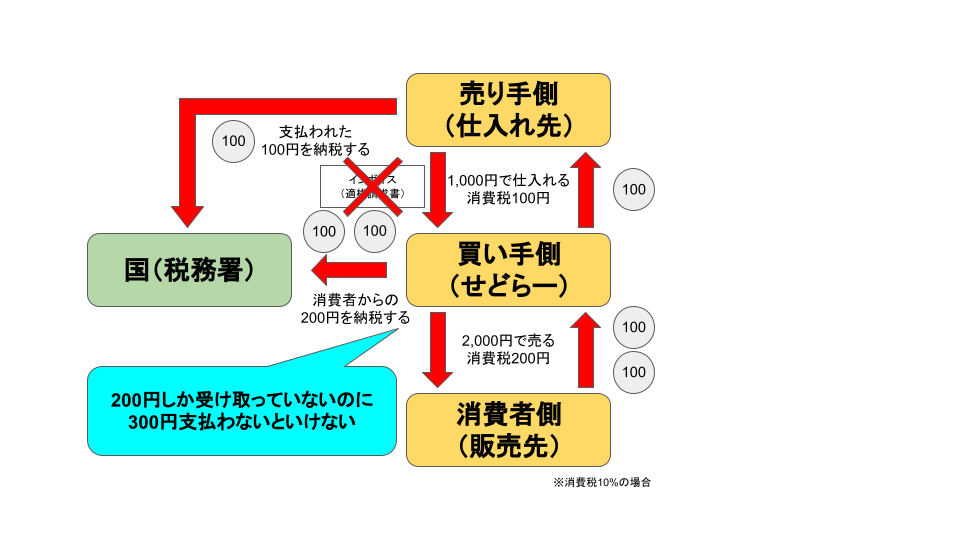

インボイス(適格請求書)がなければ、仕入れ時の消費税の負担が大きくなる

インボイス(適格請求書)を追加で発行するだけであれば、特に影響がないように感じますが、インボイスが発行できない場合には、図2のように納税額が増えてしまいます。

▼図2 インボイスが発行できない場合

インボイス(適格請求書)を発行するには課税業者になる必要がある

インボイス(適格請求書)は、全ての事業者が発行できるわけではありません。インボイスを発行するためには、税務署への登録申請と同時に課税事業者になる必要があります。

課税事業者とは、消費税を納税する事業者です。通常、年間の課税売上が1,000万円未満の事業者は消費税が免除されていますが、インボイスの登録申請を行うためには消費税の納税が必要となるのです。

インボイス制度のせどりへの影響

インボイス制度がせどりに与える影響は以下の2点です。

- 仕入れ先がインボイス(適格請求書)を発行できなければ利益が下がる

- インボイス(適格請求書)が発行できないと仕入れできない場合がある

仕入れ先がインボイス(適格請求書)を発行できなければ利益が減る

インボイス制度の流れであった通り、仕入れ先がインボイス(適格請求書)を発行できなかった場合は、利益が減ってしまいます。

そのため、仕入れ先が「インボイスを発行できるのか、できないのか」によって、利益が大きく変わります。

インボイス制度の導入前に仕入れ先へ「インボイスの発行はできますか?」と確認しておきましょう。

インボイス(適格請求書)が発行できないと仕入れできない場合がある

インボイス(適格請求書)の発行ができなければ、卸売業者や個人商店などの事業者から仕入れができなくなる場合があります。

なぜなら、インボイスが発行できなければ、仕入れ先の消費税負担が大きくなるからです。

インボイス制度が導入される前に仕入れ先と、インボイスが必要であるか確認しておきましょう。

せどり事業者がインボイス制度に備えるための対策

インボイス制度が導入後に慌てないように、せどりをしている方は以下の対策を行いましょう。

- 店舗せどりをする

- 年間売上1,000万円を達成し、消費税課税事業者になる

インボイス対策1:店舗せどりをする

インボイス制度の導入後の消費税負担を減らすためには、インボイス(適格請求書)を発行できる大型店舗や全国チェーン店と取引しましょう。

これらの店舗は、一般の消費者も利用しますが、飲食店や工務店などの事業者も利用します。

インボイスが発行できない店舗であれば、事業者から利用されなくなってしまうので、インボイスを発行する可能性が高いといえるでしょう。

また、一般の消費者を主なターゲットとしたWebショップでは、仕入れ先がインボイス発行の登録申請をしていない可能性があるので、電脳せどりをする際は注意しましょう。

こちらの公式LINEでは、店舗せどりのノウハウを惜しみなく配信しています。これから店舗せどりで稼ぎたいという方は、ぜひご覧ください。

もう…店舗せどりやめませんか?

自宅に利益商品が届くので、あとは売るだけ!

「いとう社長卸サービス」を使えばわざわざ店舗に仕入れに行く必要はありません。

詳細は以下のLINE登録すると案内が流れます!

いとう社長卸の詳細はこちらから

↓↓↓

インボイス対策2:年間売上1,000万円を達成する

消費税は年間売上が1,000万円以上の事業者に納税義務があります。

したがって、年間売上が1,000万円以上売り上げてしまえば、迷うことなく課税事業者を選択できます。

売り上げ1,000万円というと大きな金額のように思えますが、利益率30%前後の中古せどりの場合であっても、月利20〜30万円で売り上げ1,000万円を超えます。副業でも十分に可能な金額なんですよ。

法人化を検討したい方は、こちらの記事をご覧ください!

インボイス制度のせどりへの影響は仕入れ先で違う!まずは年間売上1,000万円を目指すべき

インボイス制度のせどりへの影響は仕入れ先によって、まったく違います。

インボイスの発行事業者になるか、悩まれている方は「年間売上1,000万円」を目指して、迷うことなく登録申請できるようにしましょう。

こちらの公式LINEでは、私の「せどりノウハウ・経験」を惜しみなく配信しています。「これからせどりを始めたい」という方は、ぜひ登録してみてください。

もう…店舗せどりやめませんか?

自宅に利益商品が届くので、あとは売るだけ!

「いとう社長卸サービス」を使えばわざわざ店舗に仕入れに行く必要はありません。

詳細は以下のLINE登録すると案内が流れます!

いとう社長卸の詳細はこちらから

↓↓↓

コメント